アメリカの大統領選挙は、国内外を問わず多くの人々が注目する一大イベントである。その結果は、政治のみならず経済や金融市場にも大きな影響を与えることが知られている。そして、特に注目すべきは、大統領選挙後から年末にかけて株価が好調になるというアノマリー(市場のパターンや傾向)である。この現象は「大統領選挙サイクル理論」の一部として理解され、歴史的にも一定の傾向が観察されている。本レポートでは、このアノマリーについて詳しく探求し、その背景や要因、さらには投資家にとっての意義について考察する。

大統領選挙サイクル理論とは

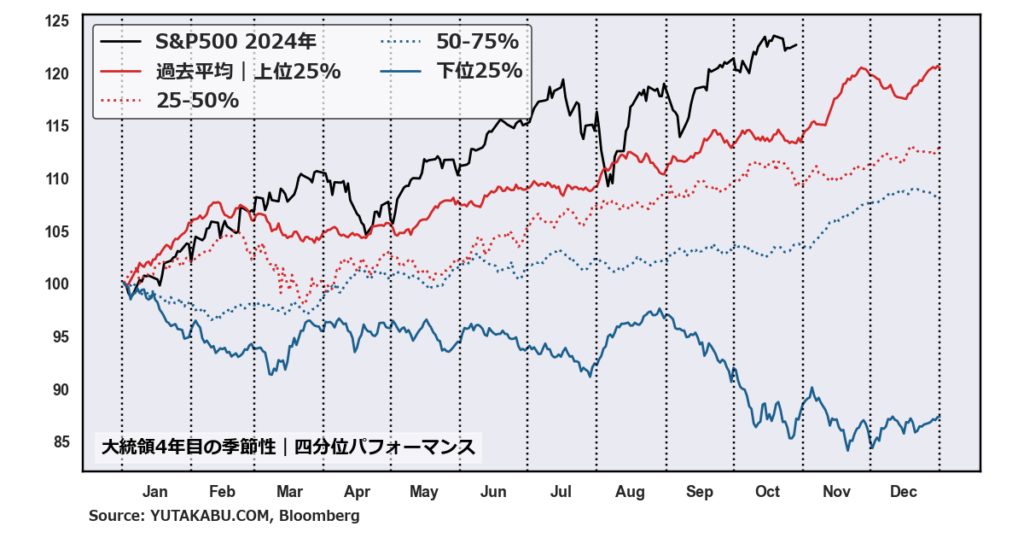

大統領選挙サイクル理論は、アメリカの大統領選挙が市場に与える影響を分析するための理論である。この理論によれば、大統領の4年間の任期は、株式市場の動向に特定のパターンをもたらすとされている。具体的には、任期の初年度は政策の転換や不確実性が高いため市場は慎重な動きを見せるが、次第に安定し、特に選挙後の年は株価が上昇しやすいとされている。

この理論の発端は1950年代に遡るが、その後の研究やデータ分析により、一定の信頼性が確認されている。特に、大統領選挙後から年末にかけての期間は、過去のデータに基づくと株価が好調になる傾向が強い。この現象は、政治的不確実性が解消され、新政権の政策に対する期待感が市場にプラスの影響を与えることに起因すると考えられている。

さらに、この理論は単なる歴史的な傾向だけでなく、現代の市場環境にも適用可能である。例えば、金融市場のグローバル化や情報技術の発展により、選挙結果が瞬時に市場に反映される現代においても、このアノマリーは依然として有効であるとされる。

大統領選挙後の株価動向

大統領選挙後の株価動向を理解するためには、過去のデータと統計を詳しく見ることが重要である。歴史的に見ても、大統領選挙後の年は多くの場合、株価が上昇する傾向がある。この現象は、選挙結果が確定し政治的不確実性が減少することで、市場に安心感が広がるためと考えられている。

例えば、2000年、2008年、そして2016年の大統領選挙後の株価動向を見てみると、いずれの年も選挙後に株価が上昇していることが確認できる。2000年の大統領選挙では、ジョージ・W・ブッシュ氏が当選し、その後の年末にかけて株価は上昇した。同様に、2008年の選挙でバラク・オバマ氏が当選した後も、金融危機の影響を受けつつも株価は徐々に回復していった。そして2016年の選挙では、ドナルド・トランプ氏が当選し、その後の株価は急上昇を見せた。

これらの具体的な事例からもわかるように、大統領選挙後の株価には一定のパターンが存在する。このパターンは、選挙結果が市場に与える影響の大きさを示している。また、年末にかけての期間は、ホリデーシーズンの消費増加や企業業績の向上といった季節的な要因も相まって、株価が上昇しやすい時期であることも一因である。

さらに、データと統計を用いた分析では、大統領選挙後の年は他の年に比べて平均的に株価の上昇率が高いことが確認されている。これは、大統領選挙が市場に与える影響が一過性ではなく、持続的なものであることを示している。

アノマリーの要因

大統領選挙後から年末にかけて株価が好調になるアノマリーには、いくつかの要因が考えられる。これらの要因を理解することで、この現象の背景をより深く理解することができる。

1. 政治的不確実性の解消

選挙が終了し新しい大統領が決定すると、政治的不確実性が大幅に減少する。選挙期間中は、どの候補者が勝利するかやその政策が市場にどのような影響を与えるかについて多くの憶測が飛び交うため、投資家は慎重な姿勢をとることが多い。しかし、選挙結果が確定すると、この不確実性が解消され、投資家の信頼感が高まる。これが株価上昇の一因となる。

2. 新政策への期待

新しい大統領が就任すると、その政権の政策に対する期待感が市場にプラスの影響を与えることがある。例えば、経済成長を促進するための減税政策や規制緩和策、インフラ投資などが発表されると、企業の業績向上や経済全体の成長が期待され、株価が上昇する。このような政策期待は、選挙後の株価上昇の主要な要因の一つである。

3. 季節的要因

選挙後の11月から年末にかけては、季節的にも株価が上昇しやすい時期である。この期間は「ホリデーラリー(Holiday Rally)」とも呼ばれ、感謝祭からクリスマス、新年にかけての消費活動が活発化することが株価にプラスの影響を与える。特に小売業や消費財関連の企業は、年末商戦の売上増加により株価が上昇しやすい。

4. 投資家心理の変化

選挙後は市場全体に新しい活力が生まれ、投資家の心理もポジティブに変化することが多い。新しいリーダーシップに対する期待感や、過去の選挙後に株価が上昇した実績が、投資家の楽観的な見方を後押しする。これにより、リスクを取って投資を行う意欲が高まり、株価が上昇する。

これらの要因が相まって、大統領選挙後から年末にかけて株価が好調になるアノマリーが形成される。この現象は単なる偶然ではなく、政治的・経済的な背景に根ざしたものであり、過去のデータからもその存在が確認されている。

アノマリーに関するリスク

大統領選挙後から年末にかけて株価が好調になるというアノマリーには一定の信頼性があるものの、全てのケースで必ずしも当てはまるわけではない。ここでは、このアノマリーに対する反対意見やリスクについて考察する。

1. 異論と反証

このアノマリーが常に適用されるわけではないとする意見も存在する。例えば、選挙後に予想外の政策変更や国際的な経済ショックが発生した場合、株価が上昇しないこともある。実際、歴史を振り返ると、一部の選挙後の年には株価が低迷したケースも見られる。例えば、2000年の大統領選挙後の年は、ドットコムバブルの崩壊により株価が大幅に下落した。

2. リスク要因

政治的不安定や経済的ショックなど、アノマリーが通用しないリスク要因も考慮する必要がある。以下にいくつかのリスク要因を挙げる。

- 政策の不確実性: 新しい大統領が予想外の政策を発表した場合、投資家の不安が高まり、株価が下落することがある。特に、貿易戦争や規制強化などの政策は市場にネガティブな影響を与える。

- 国際的な要因: 国際情勢の変化や地政学的リスクも株価に影響を与える。例えば、中東での紛争や欧州での経済危機などが発生すると、アメリカの株価にも影響が及ぶ。

- 経済指標の悪化: 経済指標が予想を下回る場合、株価が下落するリスクがある。例えば、雇用統計やGDP成長率が低迷すると、企業業績や消費者信頼感に悪影響を与える。

3. 市場の過度な期待

大統領選挙後のアノマリーに過度に依存することもリスクである。市場が新政権の政策に対して過度な期待を抱き、それが実現しない場合、失望感から株価が急落する可能性がある。投資家は、冷静な視点で市場を分析し、リスク管理を徹底することが重要である。

4. 長期的な視点の欠如

アノマリーに基づく短期的な投資戦略は、一時的な利益を追求するものだが、長期的な視点を欠くとリスクが高まる。市場の動向は複雑で多岐にわたる要因が絡み合っているため、短期的なパターンにのみ依存することは危険である。

これらの反対意見やリスク要因を考慮すると、大統領選挙後から年末にかけての株価上昇アノマリーに過度に依存することは避けるべきである。投資家は、歴史的なデータと現実の市場状況をバランスよく考慮し、リスク管理を徹底することが求められる。