27日のS&P500は、-0.38%の下落となりました。

感謝祭の祝日を控え、薄商いとなったなか、大型ハイテク株の下落が重荷となりました。

方向感的には、トレンドライン内での上昇トレンドをキープしています。

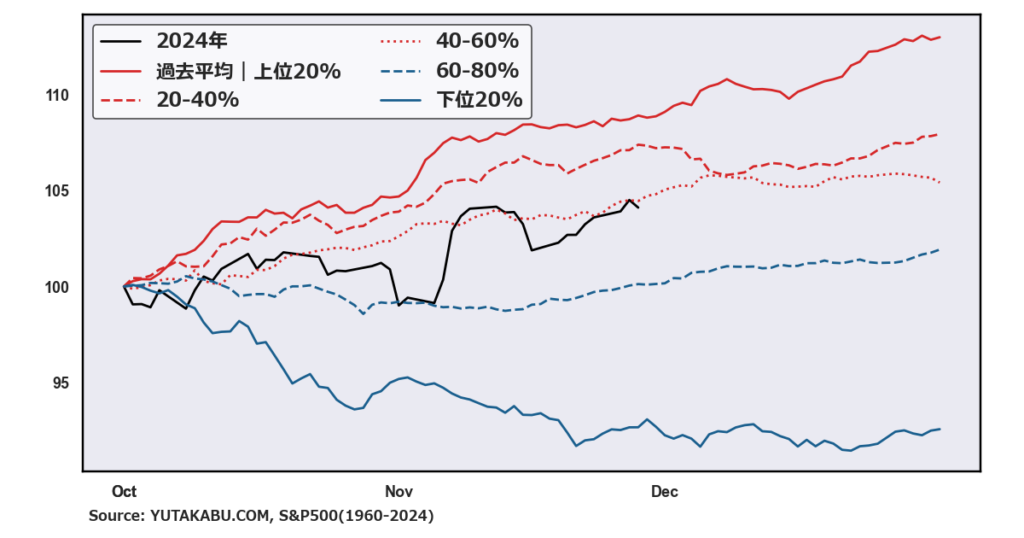

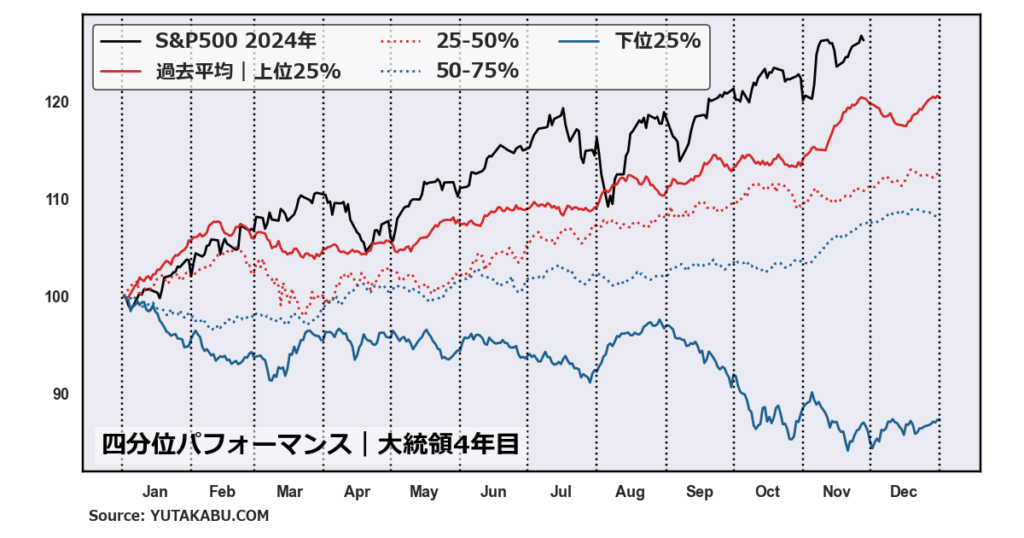

季節性で見てみましょう。

グラフは、1960年から2023年の、10から12月のS&P500平均パフォーマンスを、5分位したものです。

足元の株価は、上位3番目と4番目の平均パフォーマンスの間を、レンジで推移しています。

また、このグラフは1960年から2023年のうち、大統領選挙の年の平均パフォーマンスを4分位したものです。

上位のパフォーマンスをみると、選挙効果は、11月末ごろから短期的に出尽くしになる可能性があります。

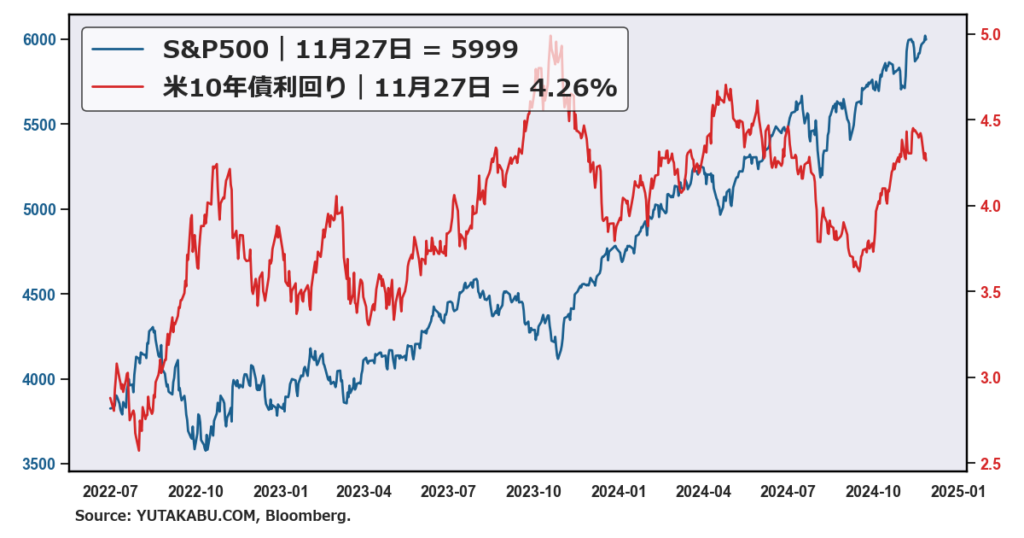

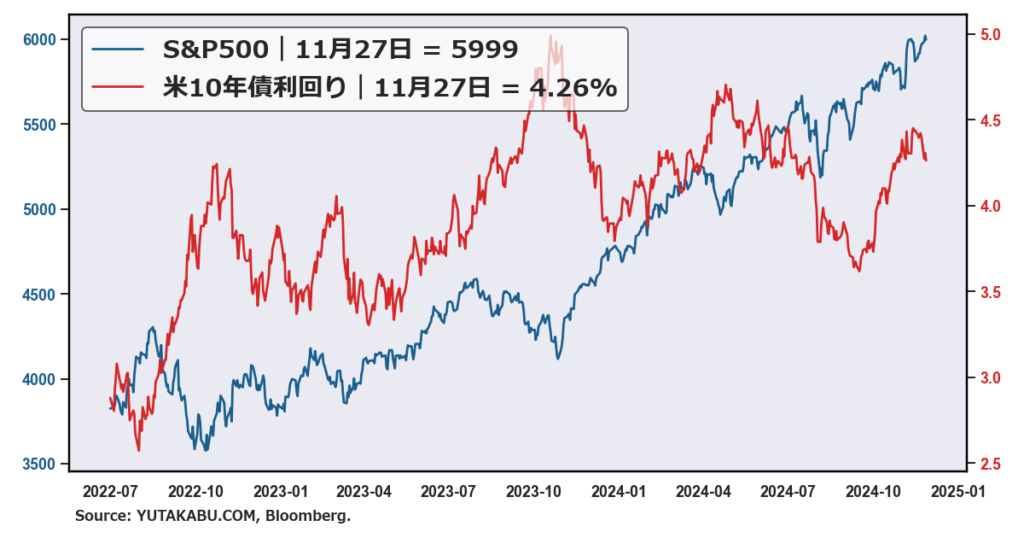

次に米金利です。

27日の米金利は下落、4.26%となりました。

PCEコアデフレーターが市場予想と一致したこと、入札で強い需要が見られたことが材料となりました。

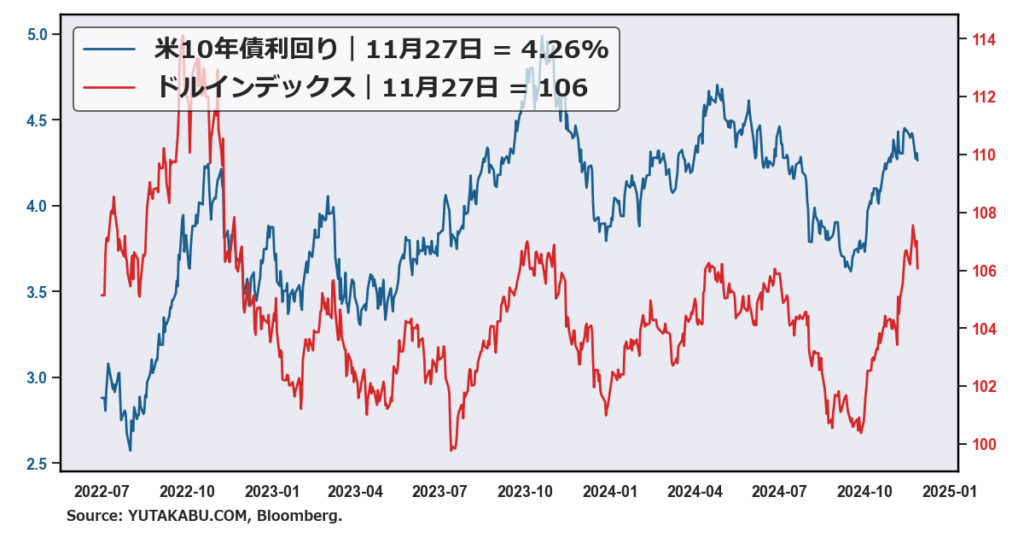

ドルの国際的な強さを測るドルインデックスも下落しました。

トランプ次期政権による関税方針の表明など、ボラティリティを高めるイベントを一旦通過したことから、ドルロングのポジションが緩んでいる可能性があります。

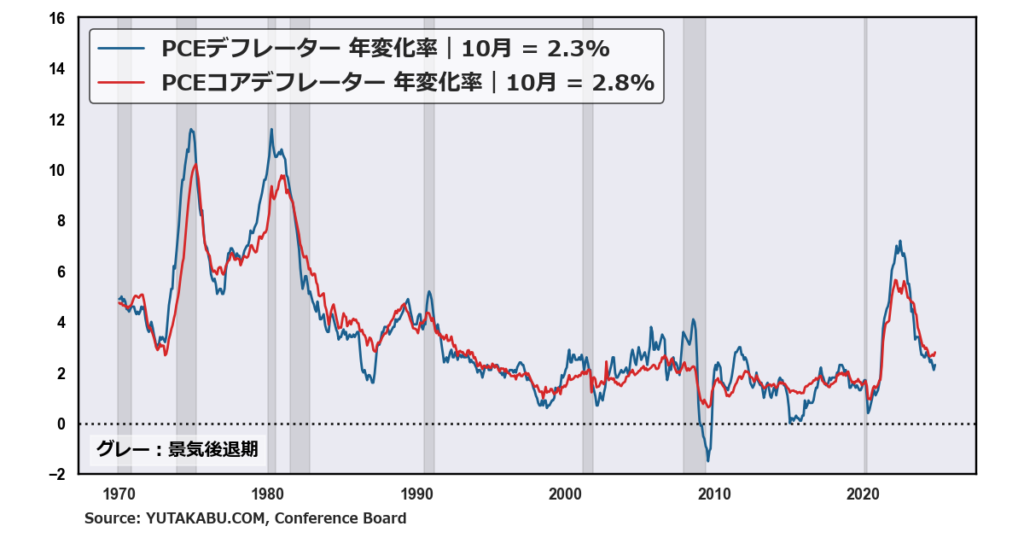

次に経済指標です。

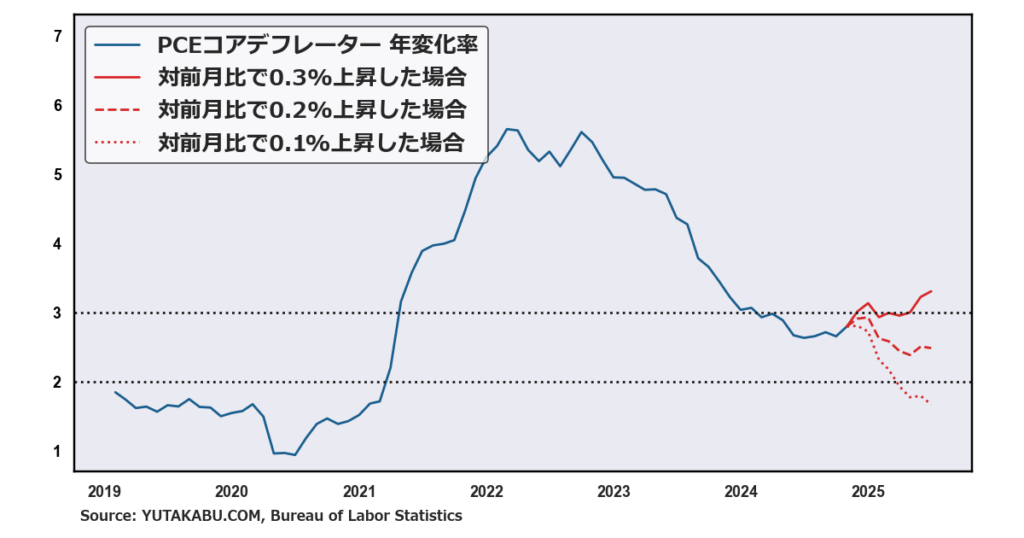

yutakabu.comがリスクイベントとして警戒していた、PCEコアデフレーターは、前月比0.3%上昇で市場予想と一致しました。

株高によるポートフォリオ運用費の伸びを中心に、住宅とエネルギーを除くサービス価格は、前月比0.4%の上昇となりました。

一方で、食品とエネルギーを除く財の価格は、前月比横ばいとなっています。

PCEコアデフレーターの、今後の予測トレンドを見てみましょう。

10月のPCEコアデフレーターは前月比0.3%上昇でしたが、仮に11月以降も0.3%の上昇が続いた場合、前年比で3%台まで拡大してしまいます。

0.2%まで鈍化すれば、年明けにはインフレ懸念は気にしなくてよくなりそうですね。

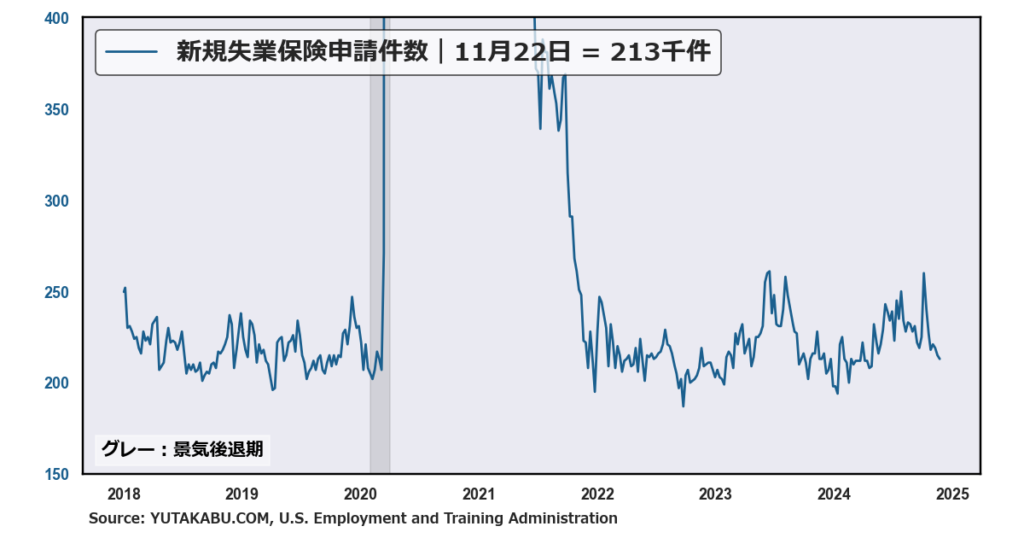

また、新規失業保険申請件数も発表されましたが、こちらは前週に引き続き減少しました。

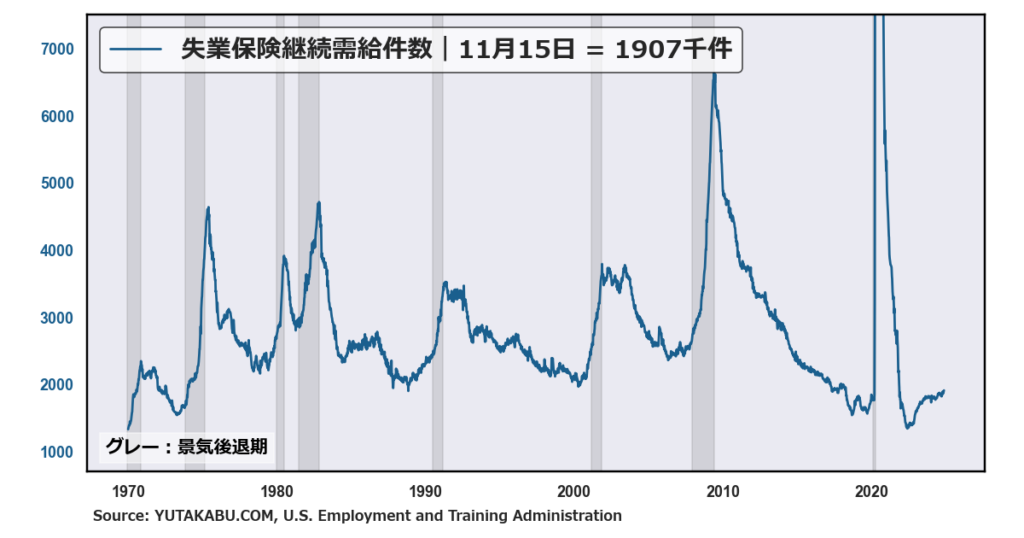

失業保険継続需給件数は増加トレンドですが、ヒストリカルで低水準なため、今のところ心配不要です。

総じて、失業保険のデータは、失業率の見通しに対してポジティブでした。

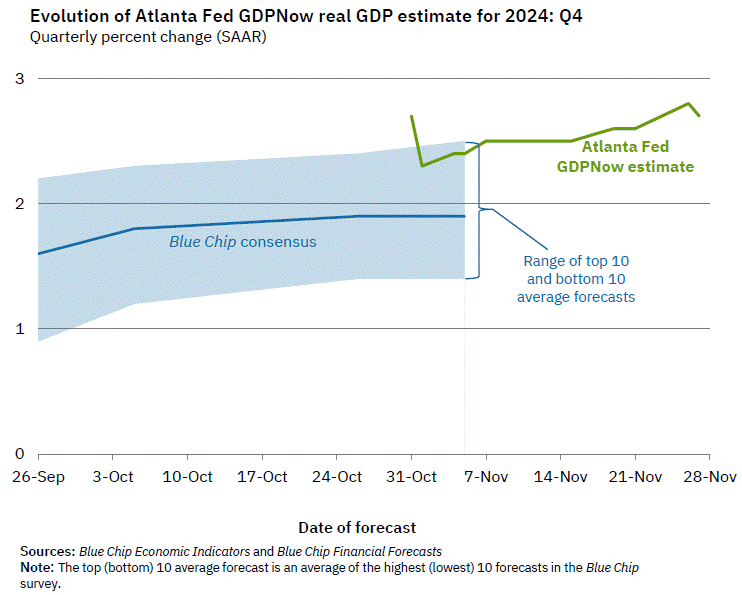

最後はGDPナウです。

GDPナウとは、アトランタ連銀が公表する、四半期実質GDP成長率を予測するモデルです。

27日に更新された、2024年第四四半期のモデル予測は、2.7%となりました。

PCEのデータを受け、実質個人消費支出の予測が、2.8%から3.0%に上昇しました。

米国の消費はなかなか崩れませんね。

いかがだったでしょうか。

今日紹介したチャートは、すべてサイトに掲載していますので、よかったらチェックしてみてください。

ではまた明日!