※チャートが古い場合は「キャッシュをクリア」してください。

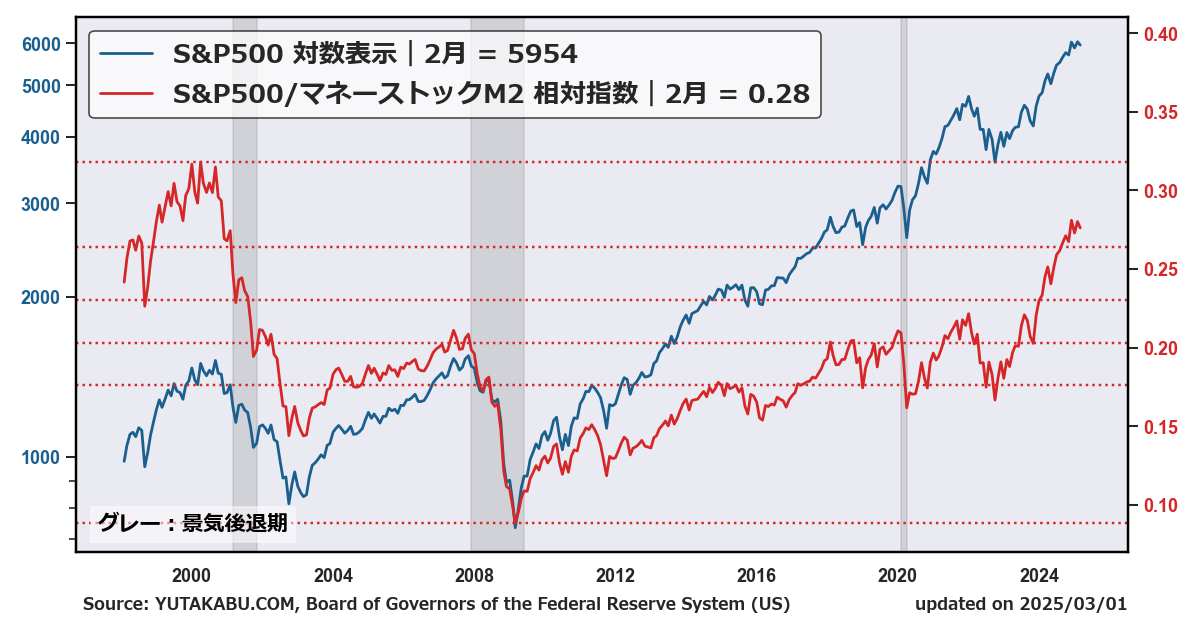

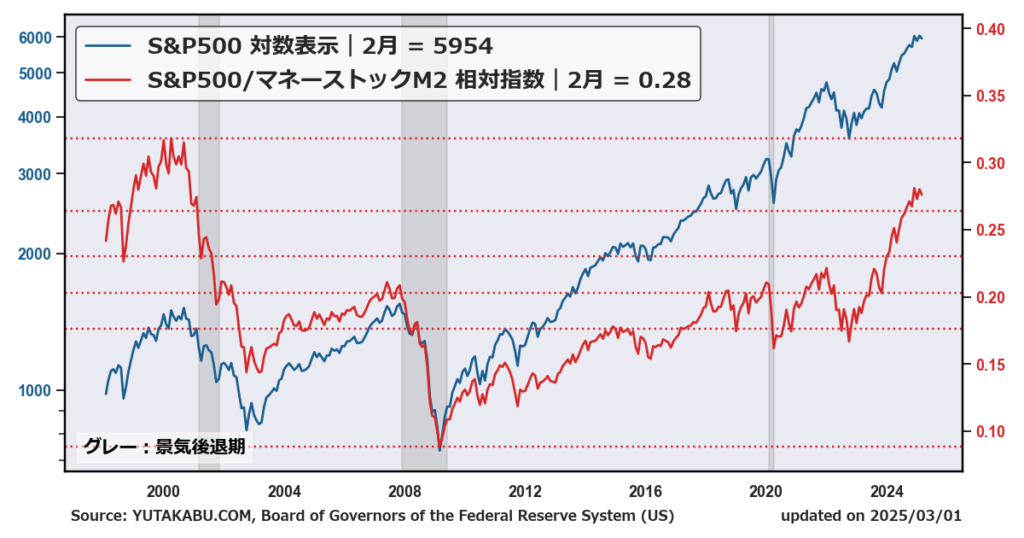

月次更新|『S&P500』と『S&P500とマネーストックM2の比率』を比較したチャートです。S&P500の過熱感や適正水準を分析・予測する際に有用です。(詳細は後述)

【日々の経済指標や相場の解説は、ぜひYouTubeでご覧ください】

「S&P500」分析チャート↓

S&P500 トレンドライン

S&P500 パフォーマンス・トレンド予測

S&P500の季節性 年平均パフォーマンス推移とアノマリー

S&P500の季節性 大統領サイクル

S&P500 EPS予想コンセンサス

S&P500パフォーマンス分解(EPS×PER)

S&P500 vs マネーストックM2

S&P500 vs シカゴ連銀 金融環境指数(NFCI)

S&P500 PER vs コンファレンスボード 株高を予想する割合

チャートの詳しい解説

マネーストックM2とS&P500の比率は、S&P500の過熱感や過小評価を判断するための指標として有用です。この比率は、S&P500の時価総額が経済全体における通貨供給量とどの程度関連しているかを測るものであり、株式市場と経済の健全性を分析するための材料となります。M2とは、流通している現金や預金、短期預金、および市場性のある金融商品を含む通貨供給量の指標であり、経済の流動性を示します。このため、M2とS&P500の比率は、株式市場の価値が経済全体の通貨供給量に対してどの程度大きいかを評価するのに役立ちます。

この比率が高い場合、S&P500が過熱している可能性があります。株式市場が基本的な経済指標や企業のファンダメンタルズに対して割高であることを示しており、投資家がリスク資産である株式に過度に資金を投入している可能性があります。過去の例として、2000年代初頭のドットコムバブルや2008年の金融危機前の状況が挙げられます。このような状況では、株価が実体経済の成長に見合っていないため、価格の調整(株価の下落)が起こるリスクが増加します。したがって、投資家はこの比率を注意深く監視し、適切なリスク管理を行うことが重要です。

逆に、M2とS&P500の比率が低い場合、株式市場が過小評価されている可能性があります。このような状況では、株価が経済の実態以上に低く評価されていることを示唆しており、投資家にとって株式の購入機会を示す場合があります。経済が堅調であるにもかかわらず、株式が過小評価されている状況は、投資家が市場の不確実性や経済のリスクを過度に懸念していることを反映しているかもしれません。このため、慎重な市場分析とともに、適切な投資判断を行うことが求められます。

さらに、M2とS&P500の比率は、金融政策やインフレ期待の影響も受けます。例えば、中央銀行が金融緩和政策を採用してM2を増加させる場合、株式市場は流動性の増加を歓迎し、株価が上昇することがあります。逆に、金融引き締め政策が行われ、M2が減少する場合、流動性の低下を懸念した株価の下落が見られることもあります。このように、M2とS&P500の比率は、金融市場のダイナミクスや経済の健全性を評価するための貴重な指標であり、投資家や経済分析者にとって重要な参考材料となります。