※チャートが古い場合は「キャッシュをクリア」してください。

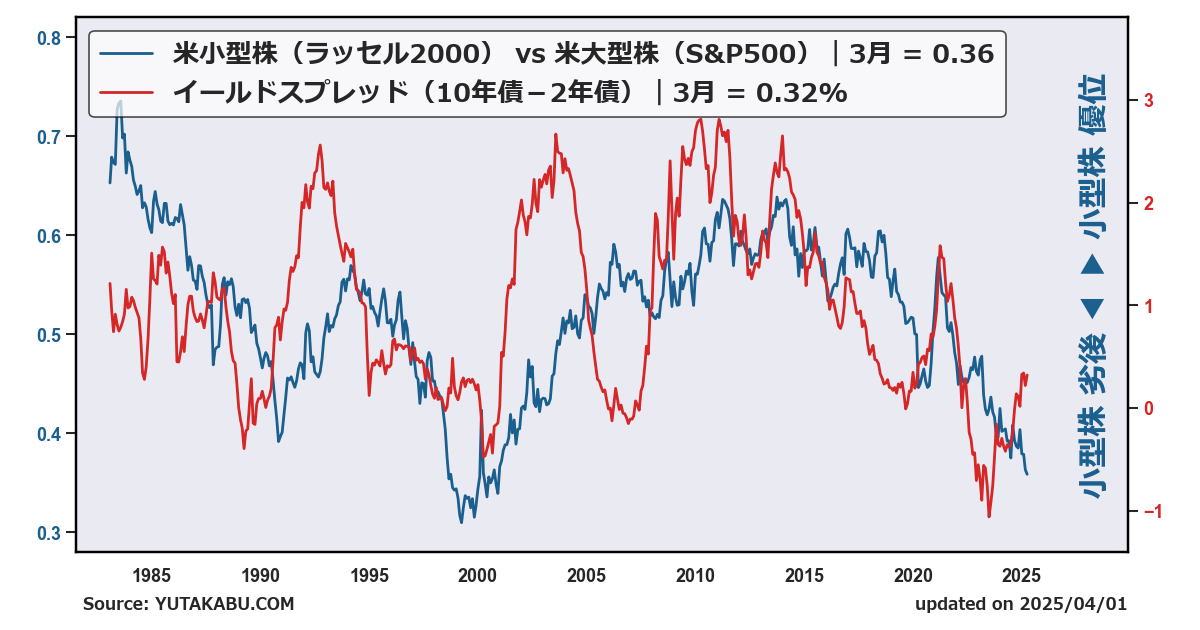

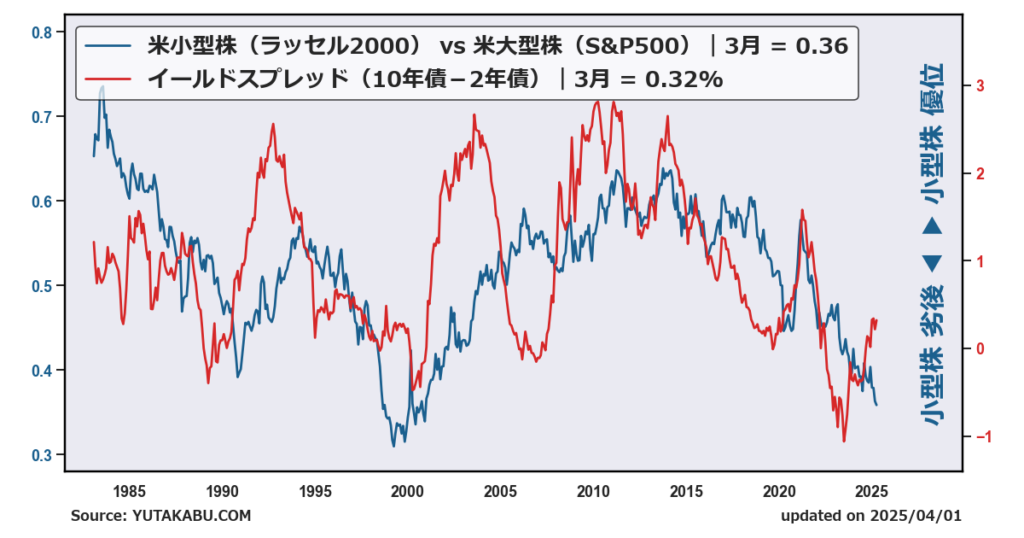

月次更新|『小型株相対指数(ラッセル2000/S&P500)』と『イールドスプレッド(米10年債利回り-2年債利回り)』を比較したチャートです。小型株相場を分析・予測する際に有用です。(詳細は後述)

【日々の経済指標や相場の解説は、ぜひYouTubeでご覧ください】

「小型株」分析チャート↓

米国 小型株(ラッセル2000) vs 米大型株(S&P500)

米国 小型株(ラッセル2000) EPS予想コンセンサス

小型株相対指数 vs ISM製造業景況指数

小型株相対指数 vs NFIB中小企業楽観指数

小型株相対指数 vs イールドスプレッド

「米金利」分析チャート↓

FF金利 vs 米金利(金利変動理由まとめ)

米金利(10年債利回り) vs Citiエコノミックサプライズ指数

米金利(10年債利回り) vs ISM製造業 在庫指数

FF金利 vs 失業率・インフレ率(高官発言まとめ)

名目GDP vs FF金利

名目GDP vs 米金利(10年債利回り)

チャートの詳しい解説

『小型株相対指数(ラッセル2000/S&P500)』と『イールドスプレッド(米10年債利回り-2年債利回り)』を比較することで、小型株相場の動向を分析・予測する際に有用な情報を得ることができます。以下にそれぞれの指標が持つ意義と、両者を比較する際のポイントを解説します。

まず『小型株相対指数』は、小型株市場の代表的な指数であるラッセル2000指数を大型株市場の代表的な指数であるS&P500指数で割った値を示します。この指標は、小型株が大型株に対して相対的に強いのか弱いのかを評価するためのもので、小型株のパフォーマンスを把握する上で重要です。一般的に、小型株は経済成長が加速する局面やリスクオンの環境で強くなる傾向があります。一方で、経済が減速しリスクオフの環境になると大型株の方が安全資産として選好されるため、小型株相対指数は低下する傾向があります。

次に『イールドスプレッド』は、米国10年債利回りから2年債利回りを差し引いた値で、長短金利差を示します。この指標は、経済の景気循環や金融政策の影響を反映する重要な指標です。通常、イールドスプレッドがプラス(長期金利が短期金利より高い)である場合は、経済成長の期待が高いことを示し、逆にイールドスプレッドがマイナス(長期金利が短期金利より低い)である場合は、リセッションの懸念が高まっている状態を示します。

これら2つの指標を比較する際には、イールドスプレッドの動向が小型株相対指数に与える影響に注目します。例えば、イールドスプレッドが拡大(プラス幅が増加)している場合、経済成長への期待が高まるため、小型株が相対的に強くなる可能性が高くなります。この場合、小型株相対指数は上昇する傾向があります。一方で、イールドスプレッドが縮小または逆転(マイナス幅が増加)している場合には、経済が減速しリスクオフの環境になる可能性が高く、小型株相対指数は低下する傾向が見られます。

これらの指標を組み合わせて分析することで、現在の経済状況や市場心理をより深く理解できるだけでなく、将来の小型株市場の動向を予測するための貴重な洞察を得ることが可能です。